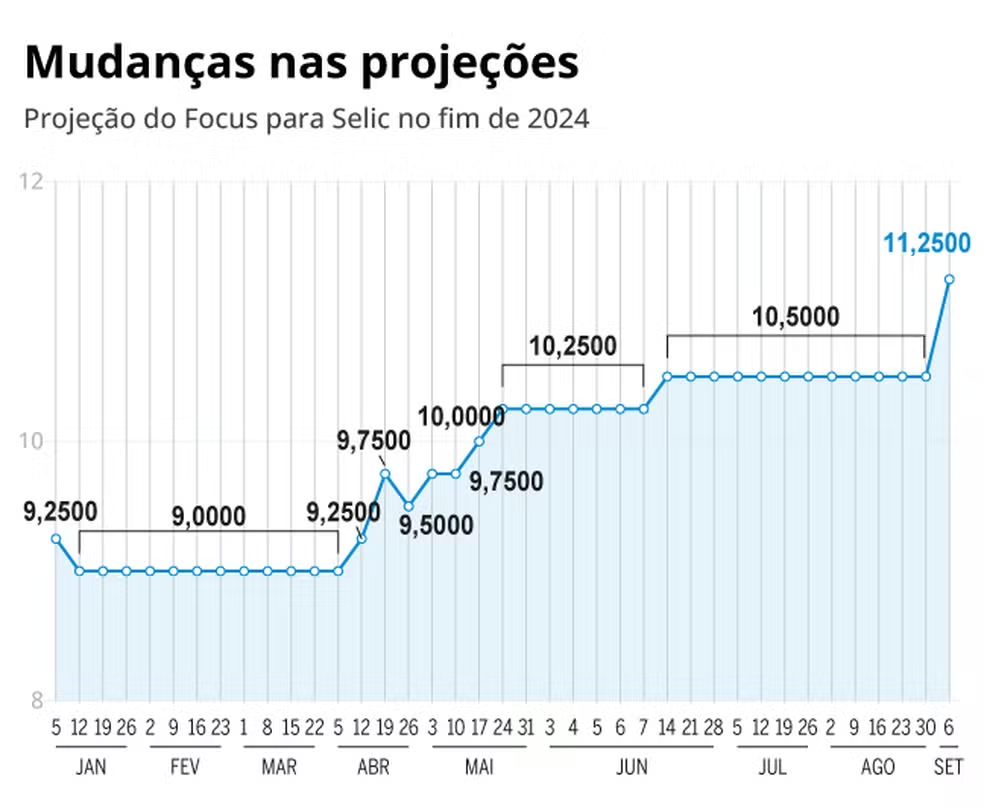

O Boletim Focus do Banco Central do Brasil (BC), que reúne as expectativas do mercado sobre os principais índices da economia, apontou um salto significativo nas previsões para a taxa básica de juros. Até a segunda-feira da semana passada, as projeções eram de que a Selic fecharia 2024 a 10,5% ao ano. No boletim divulgado ontem, a estimativa passou para 11,25% no fim deste ano.

As projeções indicam que nas três reuniões do Comitê de Política Monetária (Copom) até o fim o deste ano — uma daqui a uma semana, em 17 e 18 de setembro, outra em 5 e 6 de novembro e a última em 10 e 11 de dezembro —, haverá uma alta de 0,75 ponto percentual da Selic.

Crescimento e preços

A aposta em um ciclo de aperto monetário já estava no radar de diversas instituições financeiras e era “precificada”. Neste ano, câmbio e inflação subiram acima do previsto e jogaram para cima as previsões.

A economia cresce em ritmo forte, com elevação da taxa de investimentos, desemprego baixo e aumento da renda dos trabalhadores, fatores que, junto com a alta do dólar e dos gastos do governo, tendem a pressionar a inflação. Diante disso, a ata da última reunião do Copom, divulgada no início de agosto, já alertava que o BC “não hesitaria” em elevar a Selic para assegurar a inflação na meta.

A previsão sobre a taxa básica de juros veio acompanhada pela revisão, para cima, das projeções de crescimento da economia e da inflação. Para 2024, a expectativa para o PIB passou de 2,46% para 2,68%. A de 2025 subiu de 1,85% para 1,9%.

Com relação à inflação, o Focus revisou a projeção para este ano de 4,26% para 4,30%. Foi a oitava alta seguida na estimativa para o IPCA, aproximando a projeção do teto da meta para o ano, que é de 3% podendo variar de 1,5% a 4,5%. Para o ano que vem, o índice foi mantido em 3,92%.

Mais Sobre Inflação

Ministério da Fazenda ainda vê inflação dentro da meta este ano, diz secretário

Inflação de agosto deve mostrar desaceleração. O que esperar

As projeções do mercado mudaram de forma significativa ao longo do ano. O primeiro Boletim Focus de 2024, divulgado em 5 de janeiro, apontava para um IPCA de 3,9% em 2024. O PIB fecharia com crescimento de 1,59%, enquanto a Selic terminaria o ano a 9%. A previsão para o câmbio no fim de dezembro era de R$5. Agora, é de R$ 5,35.

Fazenda mantém projeção

O Ministério da Fazenda ainda trabalha com um cenário de inflação mais comedida: 3,9% este ano e 3,3% para 2025.

— Quem decide política de juros é o BC. Nosso cenário segue sendo de inflação dentro da meta e em desaceleração neste ano e nos próximos — afirmou o secretário de Política Econômica do Ministério da Fazenda, Guilherme Mello.

Para a economista Zeina Latif, sócia-diretora da Gibraltar Consulting, a iminente alta na Selic também se deve a uma situação que poderia ter sido evitada: perda de credibilidade do BC.

Ela avalia que há a percepção de que o próximo presidente do BC possa não ter o mesmo compromisso com o controle da inflação e que, no curto prazo, o peso dos gastos públicos siga impactando o IPCA. O mandato do atual presidente da autoridade monetária, Roberto Campos Neto —muito criticado pelo presidente Lula —, termina em 31 de dezembro. Gabriel Galípolo, indicado pelo governo para assumir o posto, será sabatinado no Senado em 8 de outubro.

— O governo fez muito ruído (em relação ao BC), o que poderia ser evitado, e o quadro era contornável. Teve o gatilho da divulgação do PIB (de 1,4% no segundo trimestre, acima dos 0,9% previsto pelo mercado), com revisão forte, que deu mais ingredientes para o mercado ajustar suas projeções, mas a atual situação pode gerar uma dinâmica de “já que todos sobem preço, o compromisso com a inflação é frouxo” — diz Zeina, acrescentando que a “grande gordura” é a preocupação com o fiscal.

Marco Caruso, do Santander avalia que os estímulos dos gastos públicos do governo ajudam a economia a crescer, mas com riscos:

— Parece que o efeito fiscal sobre a atividade foi mais forte do que todos colocaram nos modelos. E o PIB do segundo trimestre, mesmo com a situação do Rio Grande do Sul, teve “perna” importante do fiscal, que foi mais expansionista do que pensávamos. E isso acaba enfraquecendo a política monetária.

Silvio Campos Neto, economista da Tendências Consultoria, também cita o efeito da seca que atinge muitas partes do país:

— O Banco Central certamente está atento a esse quadro hídrico, que tem se mostrado bem mais preocupante do que se imaginava. Tem um efeito direto através das bandeiras tarifárias (nas contas de luz) e é um fator de risco sobre os preços dos alimentos, que podem subir.

Thaís Zara, economista da LCA Consultores, avalia que o BC deve voltar a cortar os juros no ano que vem. A projeção do mercado para a Selic em 2025, segundo o Focus, é de 10,25%.

— A gente tem uma projeção de inflação de 4,4% para esse ano, recuando para 4% no ano que vem. Dentro dessa nossa projeção, contamos com uma bandeira amarela de energia elétrica no final do ano. Se eventualmente for necessária uma bandeira vermelha, aí a gente já pode ficar um pouco acima de 4,5%.

Real pode se valorizar

A pesquisadora do FGV Ibre Silvia Matos avalia que as próximas projeções devem levar em conta o cenário externo, já que, nos EUA, a previsão é de que o Federal Reserve (Fed, o banco central americano) inicie um ciclo de cortes nos juros.

O dólar fechou ontem com queda de 0,15%, a R$ 5,58. Ontem, o banco Morgan Stanley informou que enxerga a moeda brasileira melhor do que a de seus pares latinos. Em nota, o banco indicou acreditar que o início do ciclo de queda de juros nos EUA pode pressionar para baixo os juros da maioria dos países da América Latina.

O Brasil seria exceção com juros em alta, o que tende a valorizar o real em relação ao dólar.

O Ibovespa fechou em alta de 0,12% impulsionado pelas ações de Petrobras, que subiram puxadas pela alta do petróleo no mercado internacional. As ações ordinárias da petrolífera subiram 1,22%.

Para a semana, o mercado aguarda uma série de dados sobre a economia brasileira e americana. O IPCA de agosto será divulgado hoje. Já a inflação americana sai amanhã, além do IBC-Br de julho, índice de atividade do BC e as vendas no varejo brasileiro.

(Colaboraram Thais Barcellos e Isa Morena Vista)

Be the first to comment